data-title=»Как децентрализованные финансы переписали правила игры на рынке» data-url=»https://www.rbc.ru/crypto/news/674708719a7947063eda7a39″ > Вконтакте Одноклассники Telegram Как децентрализованные финансы переписали правила игры на рынке Основатель инвестиционной компании Banana Capital Fund Динар Фасхутдинов в своей авторской колонке на “РБК-Крипто” о нераскрытом потенциале DeFi-рынка

Криптовалютный рынок уже давно не воспринимается исключительно в качестве сферы деятельности энтузиастов. Сегодня это полноценная децентрализованная финансовая экосистема, которая стремительно развивается и привлекает внимание институциональных инвесторов. Одним из ключевых направлений этого роста стал переход от централизованных финансов (CeFi) к децентрализованным (DeFi), где финансы и технологии начинают действовать по новым принципам. DeFi предоставляет доступ к инновационным финансовым продуктам, не требующим посредников и работающим на основе блокчейна.

Сектор децентрализованных финансов имеет потенциал стать дополнением к банковскому сектору и улучшить традиционные технологии нынешней финансовой системы протоколами с открытым исходным кодом. Таким образом, DeFi стремится предоставить пользователям возможность генерировать пассивный доход за счет более эффективного использования криптовалютных активов, а также экономить на комиссионных сборах.

Миссия DeFi – сделать традиционные банковские продукты дешевле, доступнее и прозрачнее.

Взаимосвязь криптовалют и традиционных рынков

Криптовалютные рынки часто ассоциируются с высокой волатильностью, особенно в сравнении с рынками акций и облигаций. Однако несмотря на подверженность более высоким колебаниям, криптовалюты и традиционные фондовые индексы имеют периоды устойчивой корреляции и нередко движутся в одном направлении, идентично реагируя на глобальные экономико-политические события. Так, текущее значение корреляции Пирсона между Bitcoin и Nasdaq 100 (ведущим технологическим индексом США) составляет 0,78 (Источник данных: The Block), что сигнализирует о высокой степени связи динамики котировок данных инструментов, поэтому периоды турбулентности на фондовом рынке в действительности часто сопровождаются аналогичными движениями на рынке криптовалютном.

Что такое децентрализованные финансы?

Децентрализованные финансы (DeFi) – это экономическая экосистема внутри блокчейнов в цифровом пространстве. Они предоставляют доступ к финансовым продуктам и сервисам, созданным на различных блокчейнах, таких как Ethereum, Solana, Binance Smart Chain, SUI и других. Ключевыми особенностями децентрализованных финансов являются устойчивость системы без центрального контроля и использование смарт-контрактов1 для автоматизации финансовых операций (обмена валют, кредитования, финансирования и др.). Основное преимущество децентрализованных финансов – доступность: любой человек (с наличием интернета) может использовать эти сервисы, оставаясь независимым от третьих лиц. Это и делает мир DeFi конкурентноспособным в сравнении с традиционной финансовой системой.

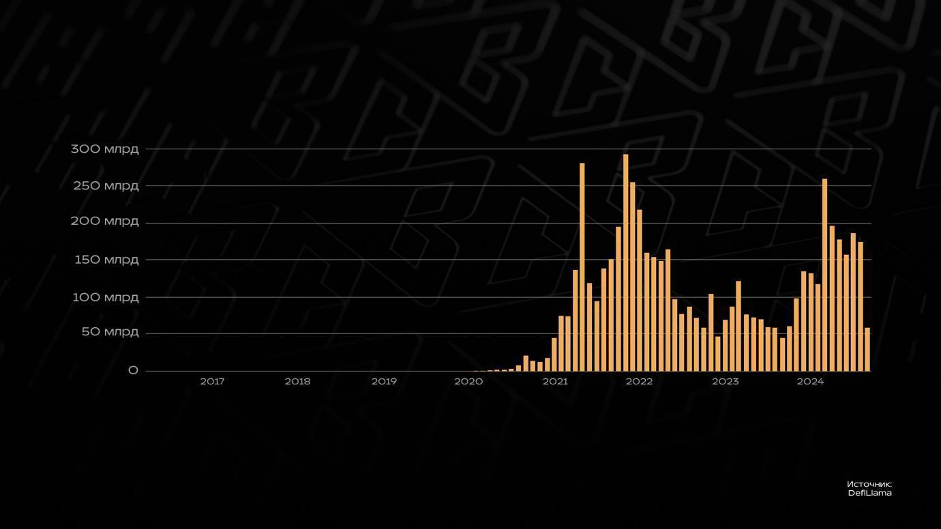

С 2020 года сектор децентрализованных финансов (DeFi) вырос более чем в 160 раз. По данным аналитического сервиса DefiLlama, на сегодняшний день объем рынка DeFi составляет $110 млрд (Источник: DefiLlama) – речь идет о заблокированных активах в протоколах (Total Value Locked – TVL). Этот показатель на 42% ниже исторического максимума, но и сейчас активно продолжает расти: за последний год прирост составил 115%.

Несмотря на высокий уровень технологического развития, объем рынка DeFi в 3,7 раза меньше всего лишь одного американского TD Bank, объем средств в котором составляет $366 миллиардов (источник: Bloomberg). Однако с повышением уровня интеграции институциональных инвесторов в криптовалютный рынок ожидается, что объем рынка DeFi неминуемо устремится вверх.

Основные направления применения DeFi

● Кредитование: Децентрализованные финансы позволяют заемщикам и кредиторам использовать криптовалюту для получения и предоставления займов.

● Торговля: Покупка и продажа, в том числе с использованием заемных средств, криптовалюты и цифровых активов без посредников на децентрализованных биржах (DEX) по выгодному курсу.

● Управление активами: Возможность получения дополнительной доходности на базовые активы путем делегирования их в стейкинг2 для обеспечения работы и безопасности блокчейна.

● Инвестиции в реальные активы: Благодаря технологии токенизации3 у инвесторов появилась возможность долевого инвестирования в реальные активы, доступ к которым может быть ограничен: недвижимость в США, предметы искусства, казначейские облигации, другие активы.

Как работают децентрализованные биржи?

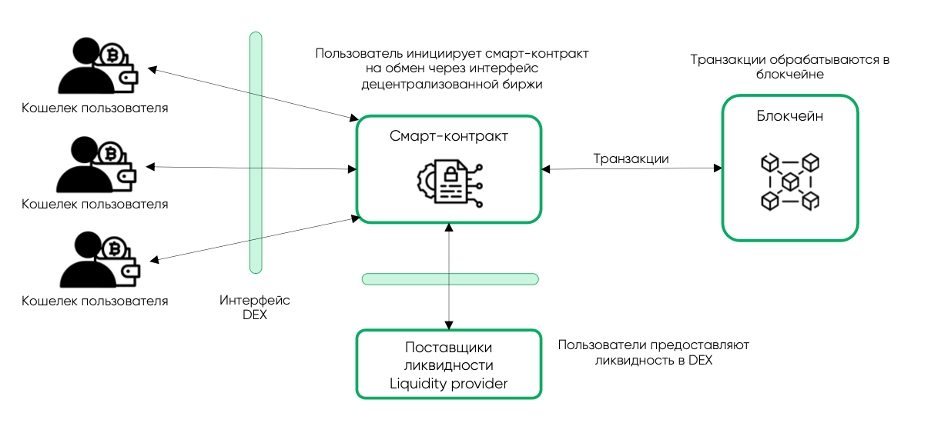

Децентрализованные биржи (DEX) – площадки для обмена криптовалют без посредников, таких как банки или брокеры. На DEX сделки проходят напрямую между людьми с помощью смарт-контрактов на блокчейне и пулов ликвидности4. Ключевое преимущество децентрализованных бирж в том, что пользователи сохраняют контроль над своими средствами, не передавая их на биржу и храня все активы на кошельке, что снижает риск контрагента и делает обмен более прозрачным и безопасным.

На централизованных криптовалютных биржах, по принципам работы, аналогичным традиционным фондовым биржам, сделки происходят посредством формирования книги ордеров – встречных заявок на покупку и продажу, где покупатели и продавцы размещают свои поручения, а маркетмейкеры5 помогают их сопоставить. В DeFi вместо этого большинство DEX используют пулы ликвидности – специальные резервы, в которые пользователи вносят свои активы, создавая пары токенов, например, ETH/USDT. Такие пулы определяют цены токенов на биржах, управляются смарт-контрактами и позволяют пользователям обменивать токены между собой без посредников. Когда кто-то хочет обменять один токен на другой, сделка происходит через пул, а поставщики ликвидности получают комиссию за обеспечение обмена.

Главное преимущество этой системы в том, что она упрощает процесс торговли. В отличие от заявок, которые могут не исполниться без наличия достаточного предложения, пул ликвидности всегда готов к обмену, потому что активы уже предоставлены заранее. Пользователи, которые вкладывают средства в пул, зарабатывают комиссию с каждой сделки. Это позволяет бирже работать без посредников и обеспечивает доступность для всех.

Как запуск BTC-ETF и ETH-ETF изменил рынок?

Запуск сначала Bitcoin ETF6, а затем Ethereum ETF запустил процесс легализации криптовалютных инвестиций на государственном уровне, что открыло возможности вхождению на рынок крупного капитала. Запуск Bitcoin ETF имел колоссальный успех: менее чем за год с момента начала торгов биржевые фонды привлекли $95 млрд (источник: The Block). Подобную динамику не показывал ни один из запущенных ETF за последние 20 лет. Что интересно, по объемам под управлением спотовый Bitcoin ETF от Blackrock обогнал по размеру активов iShares ETF на золото, что указывает на привлекательность инвестиций в «цифровое золото» для традиционных инвесторов.

Рост ликвидности вследствие прихода крупных игроков стал создавать более благоприятные условия для всех участников рынка, включая розничных инвесторов. Сектор Web3 уже доказал свою стабильность и безопасность, что продолжает стимулировать приток новых участников. Эти процессы уже в ближайшем будущем ускорят развитие экосистемы децентрализованных финансов, где Ethereum занимает центральное место.

Ethereum как ядро DeFi и перспективы ETH-ETF

Принятие ETH-ETF знаменует собой новый этап развития для Ethereum, несмотря на слабую динамику актива после запуска торгов ETF. Ethereum – это не только быстрый и безопасный блокчейн с нативным токеном (ETH), но и программная платформа для создания и запуска децентрализованных приложений.

По данным DefiLlama, несмотря на возросшую конкуренцию с Solana за счет мемкойн-мании и рядом других блокчейнов, Ethereum сохраняет доминирование в DeFi с долей рынка 54% за поддержки и развития платформ кредитования, стейкинга и рестейкинга, расширения сетей второго уровня, таких как Starknet, Arbitrum, Optimism, универсальности языка Solidity и высокого уровня подготовки специалистов в области разработки (Источник: DefiLlama).

Если Bitcoin – цифровое золото, то Ethereum – цифровой суперкомпьютер. По мере восстановления котировок можно ожидать усиления интереса Уолл-стрит к ETH-ETF и увеличению притоков в биржевые фонды.

Переход в DeFi только начинается

С начала года объемы торгов на децентрализованных биржах в среднем превышают $150 млрд в месяц (Источник: DefiLlama). По состоянию на октябрь 2024 года, на DEX приходится уже 11,75% от общего торгового объема на криптовалютном рынке, и эта доля продолжает расти, что указывает на непрерывное развитие этой сферы.

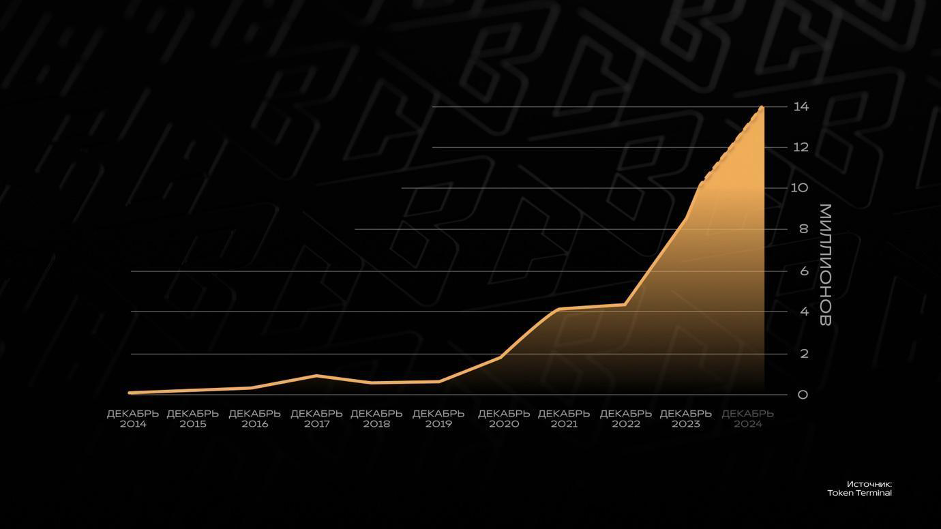

Количество ежедневных активных пользователей блокчейна с 2020 года также стремительно растет ввиду появления DeFi на блокчейне Ethereum. По данным аналитической платформы Token Terminal, в настоящее время количество активных пользователей превышает 14 млн (Источник: Token Terminal).

Объемы DeFi-сектора растут: крупные игроки уже близко?

Исходя из исследования Grand View Research, ожидается, что в период с 2024 по 2032 годы среднегодовые темпы роста (CAGR) рынка DeFi составят около 20%, а объем рынка к 2030 году достигнет более $231 млрд, что сделает его одним из самых быстрорастущих сегментов в индустрии финансовых технологий.

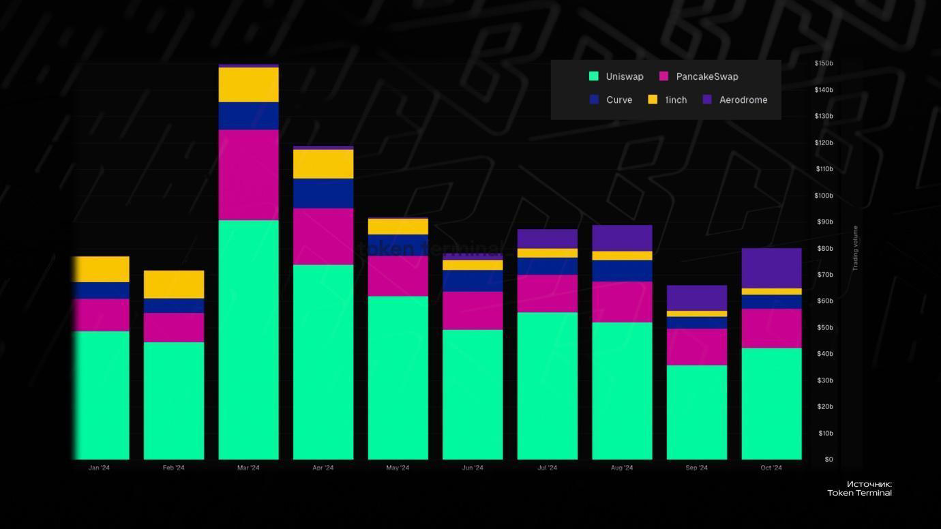

Объем торгов на децентрализованных биржах измеряется миллиардами долларов. В 2023 году поставщики ликвидности на DEX заработали более $815 млн комиссионных, из которых 90% приходится на крупнейшую платформу – Uniswap (Источник: Token Terminal). Это указывает на то, что рынок DeFi – далеко не «маленький» сектор. Он активно привлекает капитал, а его потенциал только возрастает.

Инфографика демонстрирует прямую связь между объемом торгов и комиссионными, выплачиваемыми поставщикам ликвидности. Рост общей заблокированной стоимости средств свидетельствует об обострении конкуренции между площадками и потенциальном росте доходности.

Одним из ключевых преимуществ DeFi перед традиционными финансовыми инструментами является гибкость в управлении капиталом. В традиционных активах, таких как акции и облигации, доходность часто ограничена и требует значительных временных и финансовых затрат. В DeFi, напротив, применяются инновационные стратегии, которые позволяют инвесторам не только удерживать активы, но и участвовать в ликвидности пулов на DEX-платформах, что дает возможность получать доход с каждой транзакции в этих пулах.

Хотя объем капитала в Web3 уступает традиционным финансовым системам, при его текущей динамике роста открываются уникальные перспективы для инвесторов. В DeFi-секторе Web3 рынка сегодня сосредоточено около $110 млрд заблокированных активов. Для сравнения, на традиционных финансовых рынках объем заблокированных активов достигает триллионных значений. Например, глобальный рынок облигаций оценивается в более чем $130 трлн, а фондовые рынки превышают $100 трлн по общей капитализации (Источник: Bloomberg).

Стратегия предоставления ликвидности в DeFi-протоколах

Мы, инвестиционный фонд Banana Capital Fund, с 2017 года исследуем альтернативные инвестиционные стратегии и тестируем различные гипотезы по управлению рисками даже в условиях высокой волатильности рынков.

Для реализации стратегии управления капиталом был разработан автоматизированный алгоритм. Наша команда квантовых аналитиков и разработчиков провела ряд исследований с соответствующим математическим моделированием и анализом ряда торговых моделей с целью создания собственной.

Используя нашу платформу, мы оцениваем состояние пулов: проверяем показатели доходности (APR), объемы торгов, общий объем средств (TVL)..

Сравнение стратегий традиционного и криптовалютного рынка

В условиях геополитической нестабильности и сложной конъюнктуры на мировом фондовом рынке, предоставляя ликвидность на децентрализованных биржах, вы можете получать комиссии с каждой сделки пользователей платформы, вне зависимости от того, растет или падает рынок.

Инвестировать в криптовалютные активы еще не поздно?

Криптовалюты продолжают находиться в стадии активного развития, что открывает особенный потенциал в сфере альтернативных инвестиционных стратегий. Несмотря на их относительную новизну, они уже успешно интегрируются в традиционные финансовые системы и формируют интерес у институциональных игроков.

Массовое принятие и регулирование

Ключевым фактором роста криптовалютного рынка является его легализация и оформление правового регулирования индустрии в многих странах. Постепенно все больше государств устанавливают законодательные основы для легитимного использования цифровых активов, что способствует укреплению уверенности в стабильности криптовалютного рынка, а также повышению его прозрачности. Децентрализованные финансы и биржи с завидной скоростью становятся серьезными конкурентами традиционным банкам, предоставляя новые возможности для роста капитала и гибкости в управлении активами.

Примечания:

1 Смарт-контракт – компьютерный алгоритм, содержащий условия договора и предназначенный для автоматического контроля и исполнения договорных отношений, который работает на блокчейн-платформе и автоматически обеспечивает соблюдение закодированных в нем правил и условий.

2 Стейкинг – процесс блокировки криптовалютных активов в сети блокчейна на определенный период времени для поддержания ее работы и безопасности, в обмен на получение процентов в виде новых криптовалютных токенов.

3 Токенизация цифровых активов – процесс перевода материальных и нематериальных активов в цифровую форму, при котором создается запись в распределенном реестре о праве владения активом или его частью, что позволяет легко хранить и обменивать эти активы в информационных системах.

4 Пул ликвидности в децентрализованных финансовых системах – совокупность заблокированных цифровых активов, предназначенная для обеспечения быстрой и эффективной торговли на децентрализованных биржах, при этом участники получают вознаграждения за предоставление ликвидности в виде комиссий за транзакции.

5 Маркетмейкер – участник финансового рынка, который постоянно готов заключить сделку по любой цене и обеспечивает непрерывность торгов, поддерживая спрос и предложение на активах, за что получает вознаграждение от биржи и зарабатывает на разнице между ценами покупки и продажи.

6 ETF (Exchange-Traded Fund) – инвестиционный инструмент, представляющий экспозицию на различные активы (индекс, набор инструментов, портфель), который торгуется на бирже как обычная акция и позволяет инвесторам получить доступ к широкому спектру инвестиций с минимальными комиссиями и высокой ликвидностью.

7 Риск непостоянных потерь (impermanent loss) в пулах ликвидности связан с волатильностью одной криптовалюты по отношению к другой. Чем сильнее меняется стоимость актива, тем серьёзнее потери.